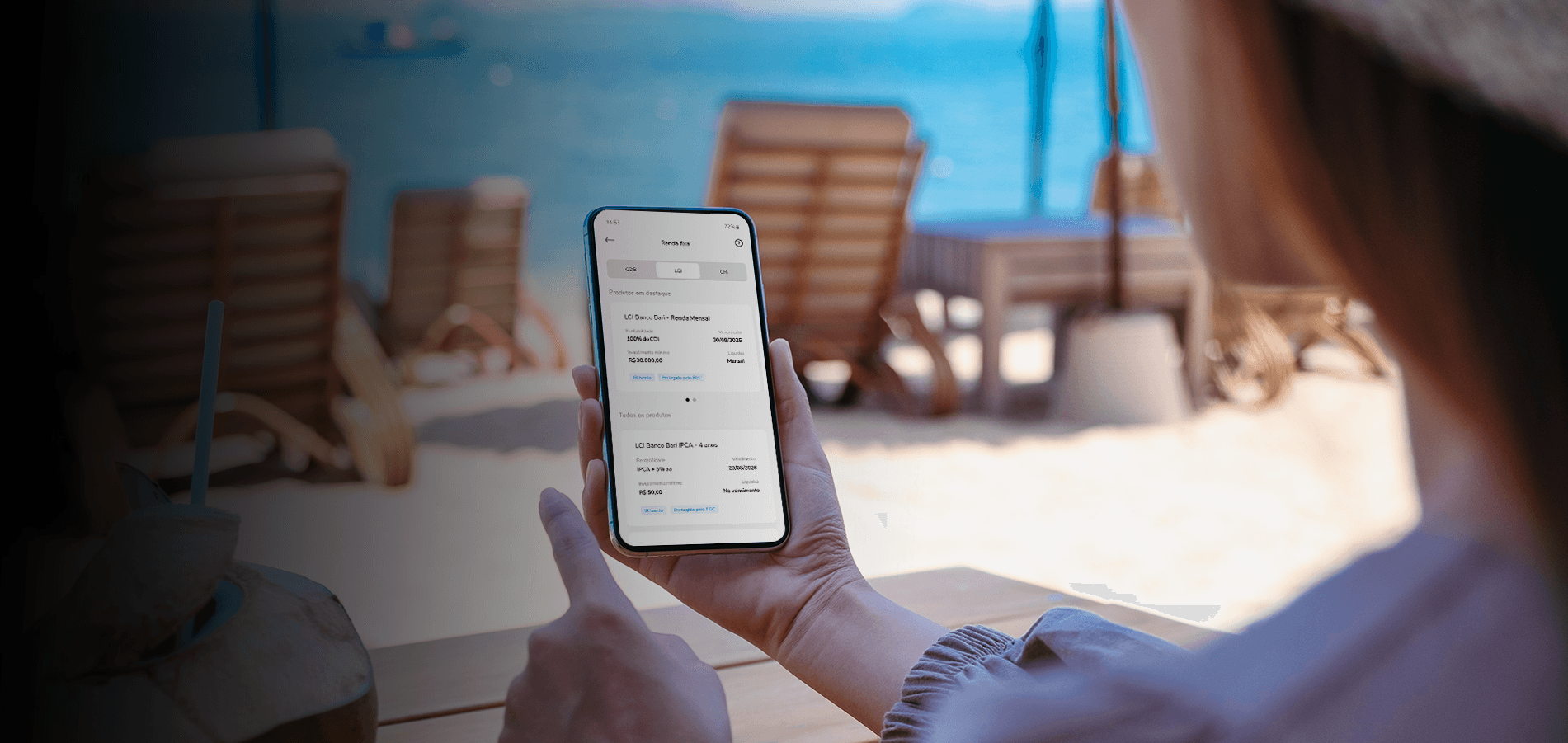

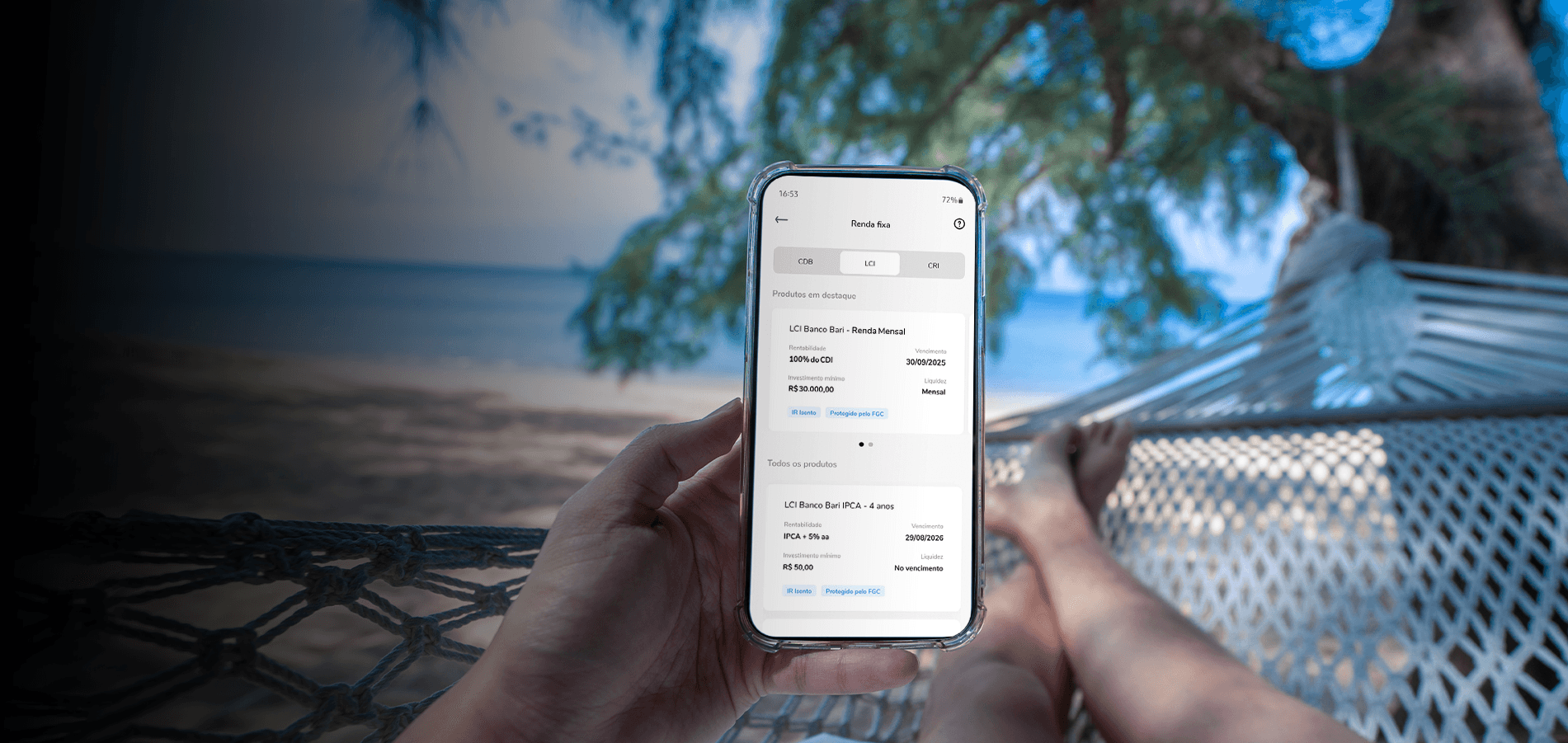

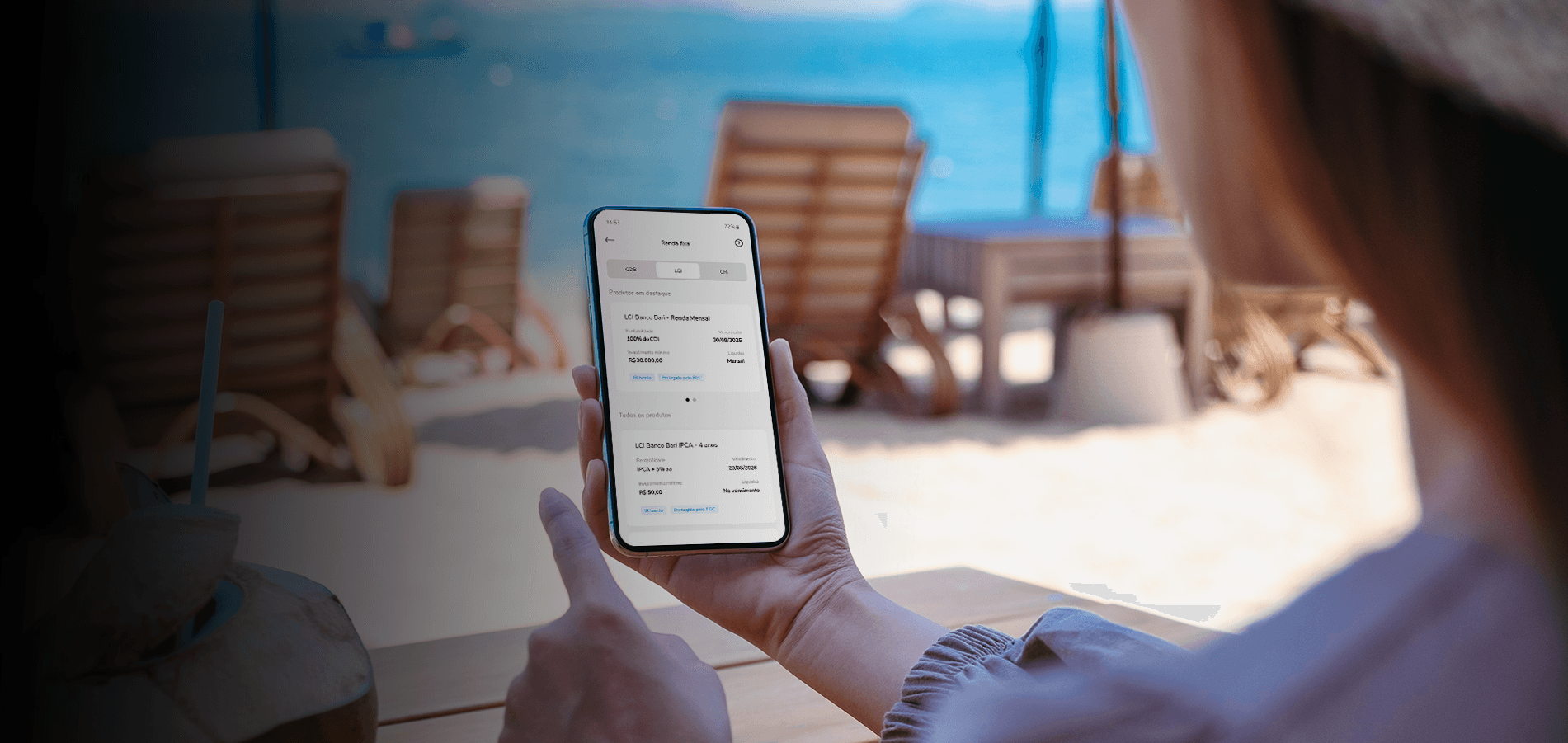

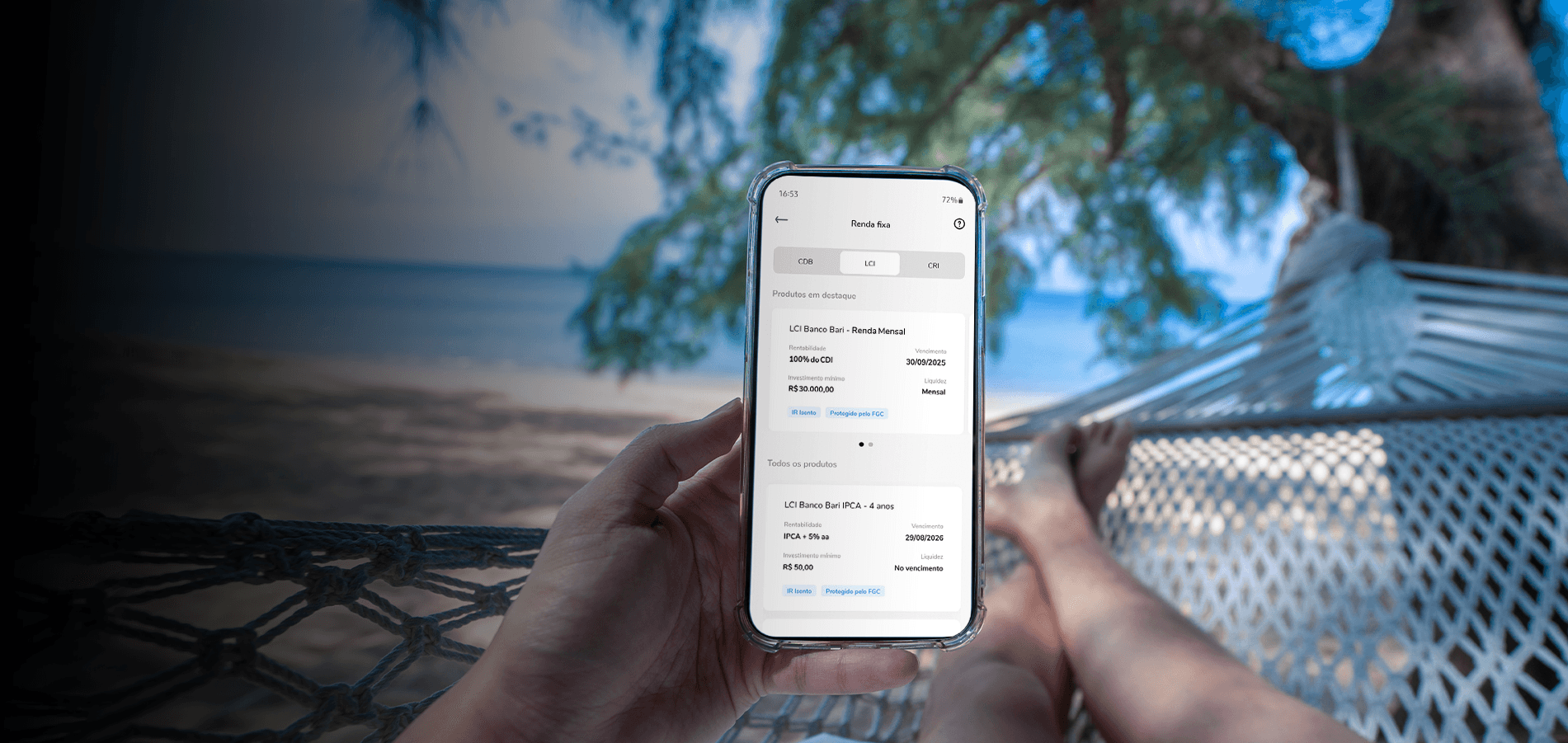

Entre renda fixa e poupança, é preciso pensar em vários aspectos. Você deve considerar o seu perfil de investidor, o potencial de rendimento entre outros detalhes. Além disso, a variedade de opções entre renda fixa ou poupança é outro fator importante a ser considerado. Inflação, taxa Selic, IPCA e CDI são termos frequentes e que estão por toda parte. A questão é que nem todo mundo sabe o que eles realmente significam — e como interferem nos investimentos. Por exemplo, você sabe se é melhor aplicar em renda fixa ou poupança ? Se a sua resposta é “não”, não se preocupe. Isso é algo bastante comum. Afinal, a poupança ainda é o investimento mais conhecido pelos brasileiros. O problema é que ela rende muito pouco — e, muitas vezes, nem existe um ganho real. Nesse cenário, como uma alternativa bastante interessante, surge a renda fixa . Com investimentos de risco tão baixo quanto a poupança, é uma boa oportunidade para quem deseja começar a investir. E, assim, conquistar seus objetivos e formar seu patrimônio. Achou interessante? Aproveite e continue lendo para ver o que vale mais a pena na batalha da renda fixa vs. poupança. Vamos lá? O que é poupança? A poupança é um tipo de conta bancária voltada para investimentos na chamada caderneta. Nela, você aplica o dinheiro quando quiser e também pode sacá-lo a qualquer momento. No entanto, o rendimento ocorre somente uma vez por mês, na chamada data de aniversário. A caderneta de poupança é controlada pelo governo federal. Além disso, tem como principais atrativos a segurança e a isenção de Imposto de Renda (IR) . Sem contar que o banco está proibido de cobrar taxa de abertura ou de manutenção. Portanto, tem o propósito apenas de poupar dinheiro. Esse é um dos motivos que fazem essa modalidade ser o tipo de investimento mais utilizado no Brasil atualmente. Segundo o Raio X do Investidor 2022 , da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), 23% do total da população brasileira ainda opta pela poupança. Para se ter uma ideia, em segundo lugar estão os fundos de investimento, que foram a escolha de somente 3% dos brasileiros. Muito desse resultado é influenciado pela alta popularidade dessa modalidade. Afinal, ao serem perguntados sobre quais investimentos reconheciam, a maioria (11%) citou a poupança. Apesar disso, os brasileiros já começaram a despertar para outros tipos de investimentos e perceber que a poupança não é mais tão interessante. Tanto é que, somente em agosto de 2022, os saques ultrapassaram os depósitos em R$ 22,02 bilhões , segundo dado do Banco Central. Com isso, o resgate líquido acumulado em 2022 chegou a R$ 85,17 bilhões. Esse é o maior número para o período de janeiro a agosto de um ano desde o início da série histórica, em 1995. Como são os rendimentos do dinheiro na poupança? Como mencionamos anteriormente, o rendimento da poupança tem algumas particularidades. Uma delas é o fato da valorização acontecer somente na data de aniversário. Ou seja, se você depositou uma quantia em 12 de setembro, ela só vai gerar algum rendimento a partir de 12 de outubro. O que acontece se você tirar o dinheiro antes? Simples, não recebe nada além do que investiu. Ou seja, se sacar a quantia em 15 de outubro, você receberá o valor depositado no dia 12 e nada mais. Outro detalhe relevante na hora de descobrir o que vale mais a pena, se renda fixa ou poupança, é entender o tipo de remuneração. No caso da caderneta, existem duas possibilidades. Antes de ver quais são elas, você precisa saber o que é a Selic e a Taxa Referencial (TR). Taxa Selic e Taxa Referencial A Selic é a taxa básica de juros da economia . Em termos simples, ela regulamenta todas as alíquotas cobradas em empréstimos e financiamentos, assim como as aplicadas em investimentos. Portanto, se a taxa básica de juros estiver em queda , é mais barato contratar empréstimos e financiamentos. Por sua vez, você ganha menos ao investir seu dinheiro em algumas modalidades. Ao mesmo tempo, a Selic em alta é ruim para quem precisa de dinheiro. Isso porque os juros pagos são mais elevados. Já para quem faz aplicações financeiras, o cenário é mais vantajoso, porque se ganha mais. Já a Taxa Referencial (TR) é uma taxa de juros de referência para algumas modalidades de investimento s. Ela foi criada no governo Collor para corrigir o rendimento da caderneta de poupança, de empréstimos e de financiamento imobiliários . Em 2022, a TR está zerada. Aliás, faz anos que ela fica com esse resultado ou muito próximo disso. Isso porque o indicador perdeu importância devido a fortes quedas nas taxas de juros. Na prática, essa situação faz com que ela não consiga corrigir a inflação. Ou seja, ela perdeu sua função e pode ser, praticamente, desconsiderada. Voltando às possibilidades de rendimento da poupança, o cálculo varia de acordo com a Selic. Veja como fica: Selic acima de 8,5% ao ano: rendimento de 0,5% ao mês sobre a quantia aplicada mais a TR; Selic abaixo ou igual a 8,5% ao ano: rendimento de 70% da taxa básica de juros mensal mais a TR. Atualmente, a Selic está em 13,75% . A decisão foi tomada na última reunião do Comitê de Política Monetária (Copom) de 3 de agosto de 2022. No entanto, é importante reforçar que esse percentual pode mudar a cada 45 dias, quando os encontros do Copom acontecem. De toda forma, em 2022, a título de comparação, a poupança rende 0,5% ao mês + TR. Isso significa que, se você investir R$ 100 por 1 mês nessa modalidade de investimento, terá R$ 100,50. Ou seja, o seu ganho será de apenas R$ 0,50. O que é renda fixa? A renda fixa é uma classe de investimentos de perfil conservador, em que você consegue prever antecipadamente quanto vai ganhar. Por isso, são tipos de aplicações financeiras que rendem mais sem envolver muitos riscos . A diferença da poupança é a existência de diferentes tipos de títulos, que podem ser emitidos por órgãos públicos e privados. O que isso significa para o investidor? Oportunidade de ganhar mais. Afinal, você tem mais opções e pode escolher aquela que julgar mais adequada ao seu perfil de investidor. Além disso, tem a chance de proteger seu dinheiro da inflação. Ou seja, há mais possibilidades de ter o chamado ganho real. Esse termo se refere a um lucro acima da inflação. Por que é real? Para entender, é preciso saber que a inflação corrói o seu poder de compra. Você percebe isso de forma muito simples. Pense quantos produtos você comprava no supermercado em 2010 com apenas R$ 100. Agora, pense quanto consegue adquirir com o mesmo valor em 2022. Esse aumento de preços é ocasionado pela inflação. Quando o salário acompanha essa elevação, é como se você ficasse no zero a zero. Por outro lado, se o seu rendimento ficar abaixo, você sofre a perda do poder de compra. Isso porque acabará tendo que gastar mais para adquirir os mesmos produtos. No mercado financeiro, acontece a mesma coisa. Os investimentos de renda fixa tendem a oferecer uma rentabilidade melhor. Por isso, a chance de superarem a inflação e garantirem o ganho real é mais alta. Além disso, existem títulos indexados pelo Índice de Preços ao Consumidor Amplo (IPCA) . Nesse caso, é uma certeza de que você ganhará mais do que a inflação corroeu do seu poder de compra. Isso porque eles combinam esse indicador a uma taxa fixa. De toda forma, é importante saber que a renda fixa é bastante variada. Ou seja, você consegue formar uma carteira de investimentos diversificada e com alto potencial de rentabilidade. Alguns desses investimentos podem ser sacados a qualquer momento. Para saber se esse é o caso, você deve considerar a liquidez, termo usado para definir a possibilidade de resgate do valor investido. Ela pode ser: Diária: permite fazer o saque a qualquer momento. O dinheiro, geralmente, é depositado na sua conta corrente em D+1 — ou seja, 1 dia útil; Alta: o resgate pode acontecer em curto prazo, mas não todos os dias; Baixa: costuma oferecer a possibilidade de saque somente na data de vencimento do título. No caso da liquidez diária, você ainda precisa observar a carência, isto é, período em que não é possível fazer o saque dos valores. Depois disso, ele pode ser realizado a qualquer momento. Normalmente, a carência é de 90 dias. Assim, se você fez a aplicação em 12 de setembro de 2022 em um título de renda fixa e liquidez diária com carência de 90 dias, poderá sacar o montante só a partir de 12 de dezembro de 2022. Quais são os títulos de renda fixa? Existem vários produtos de renda fixa disponíveis hoje. Veja quais são as principais: Tesouro Direto: oferece títulos emitidos pelo governo federal. É o investimento mais conservador — por isso, no que se refere à segurança entre renda fixa ou poupança, opte pelo primeiro. Afinal, a proteção ao dinheiro é igual e você ganha mais. Os papéis podem render uma taxa prefixada, o mesmo tanto da variação da taxa Selic ou a inflação mais uma taxa fixa; Certificado de Depósito Bancário (CDB) : é um título privado emitido por bancos. Normalmente, oferece uma taxa que varia de acordo com o Certificado de Depósito Interbancário (CDI). Esse é o índice das negociações de empréstimos entre as instituições financeiras. Normalmente, tem um resultado bem próximo ao da Selic; Letras de Crédito Imobiliário (LCI) e do Agronegócio (LCA): são títulos privados emitidos por bancos. Porém, o dinheiro captado pela instituição pode ser usado somente em um desses setores. Oferece um rendimento potencialmente mais alto, especialmente devido à isenção do IR; Certificado de Recebíveis Imobiliários (CRI) e do Agronegócio (CRA): também são títulos privados, mas emitidos por securitizadoras imobiliárias. Eles representam um direito creditório e têm como referência o crédito imobiliário ou do agronegócio. Por isso, também tendem a oferecer um ganho mais elevado. Como são os rendimentos dos produtos de renda fixa? Agora que você já sabe o que é a renda fixa e conhece alguns títulos disponíveis, está na hora de entender como funciona a rentabilidade. De forma resumida, o retorno desses ativos pode ocorrer de três formas: Prefixado: oferece uma taxa fixa, que não muda sob nenhuma circunstância. Por exemplo, 3,5% ao ano. É uma opção válida para cenários em que a taxa Selic está alta, mas tende a ser reduzida nos próximos meses; Pós-fixado: tem uma taxa que varia de acordo com um indexador. Normalmente, a taxa Selic ou o CDI. Aqui, você sabe que vai ganhar conforme o indexador. No entanto, ele pode variar de acordo com as decisões do Copom. Por isso, é uma boa opção para situações em que a taxa básica de juros está baixa, mas tende a se elevar; Híbrido: é a modalidade de rendimento em que existe uma taxa fixa e outra variável. O indexador mais comum é o IPCA, que mede a inflação oficial. Assim, você sempre terá um ganho real. Não existe uma rentabilidade única. Você precisa avaliar as opções e, a partir disso, verificar o que vale mais a pena para o seu caso. De toda forma, proporciona mais opções do que o rendimento da poupança. É seguro investir em renda fixa? A renda fixa é composta por investimentos conservadores. Portanto, o risco corrido é sempre baixo. Além disso, alguns ativos são assegurados pelo Fundo Garantidor de Crédito (FGC) . Ele é financiado por uma organização sem fins lucrativos que busca apoiar investidores em caso de falência do emissor do título. Por isso, você consegue obter de volta até R$ 250 mil por banco. O limite máximo de solicitações é de R$ 1 milhão a cada 4 anos. Essa proteção extra está disponível para vários produtos de renda fixa. Tais como: CDB; Recibo de Depósito Bancário (RDB); LCI; LCA; Letras de Câmbio (LC); Letras Hipotecárias (LH). Quais são as diferenças entre poupança e renda fixa? Ao comparar renda fixa vs. poupança, você precisa considerar as diferenças dessas modalidades. A principal é que a segunda é uma conta bancária que serve como aplicação financeira. Por sua vez, a primeira é uma categoria de investimentos. Isso faz com que a renda fixa tenha mais opções, tanto de títulos quanto de rentabilidade. Ao mesmo tempo, é tão segura quanto a poupança. Assim, você tem mais oportunidades. Quanto rende R$ 1 mil na poupança e na renda fixa? Vejamos um exemplo prático: o cálculo relativo a R$ 1 mil investidos em renda fixa e poupança. Lembre-se: diferentes variáveis precisam ser analisadas. Para ficar mais claro, apresentamos algumas alternativas. Todas têm como base a Selic a 13,75%, conforme a determinação do Copom nas reuniões de agosto e setembro de 2022. Confira. Poupança Como a Selic está acima de 8,5%, o rendimento é de 0,5% ao mês mais TR, que ficou em 0,1631%. Além disso, a poupança é isenta de IR. Portanto, o cálculo deve ser feito de forma mensal, com base nos juros compostos . Com uma rentabilidade de 0,5% ao mês + 0,16% (arredondando o número), temos um retorno efetivo de 0,66% ao mês. Portanto, se você investir R$ 1 mil, terá R$ 1.006,60 após 30 dias. Como são utilizados juros compostos para o cálculo, os R$ 1.006,60 são usados para contabilizar o segundo mês. Dessa forma, o lucro no segundo mês sobre para R$ 1.013,24. Veja como ficam os próximos meses, até fechar um ano: 3° mês: R$ 1.019,92; 4° mês: R$ 1.026,65; 5° mês: R$ 1.033,42; 6° mês: R$ 1.040,24; 7° mês: R$ 1.047,10; 8° mês: R$ 1.054,01; 9° mês: R$ 1.060,96; 10° mês: R$ 1.067,96; 11° mês: R$ 1.075; 12° mês: R$ 1.082,09. Nessa simulação, depois de um ano, a sua aplicação renderá R$ 82,09. Renda fixa Em qualquer investimento de renda fixa, você precisa considerar o que o título oferece. A fórmula será a mesma aplicada na poupança. A diferença é a necessidade de descontar IR e alguma taxa da instituição financeira. Como exemplo, vamos utilizar o CDB 3 anos do Banco Bari, que paga 121% do CDI. Ou seja, o rendimento está acima da Selic, atualmente em 13,75% ao ano. Como esse título sofre a cobrança de Imposto de Renda, vamos considerar a tabela para um ano. Nesse caso, a alíquota é de 20%. Para fazer o cálculo, comece sabendo o que significa 121% do CDI. Com a Selic em 13,75% ao ano, o Certificado de Depósito Interbancário está em 13,65% ao ano. Para saber quanto é 121% de 13,65%, faça uma regra simples de três. Se 13,65% corresponde a 100%, quanto equivale a 121%? A resposta é 16,52%, arredondando. Esse é o retorno que você provavelmente obterá em um ano. Para fazer a transformação para uma taxa mensal, a fórmula é mais complexa do que simplesmente dividir o percentual por 12. Isso porque são juros compostos, não simples. Algumas calculadoras on-line podem lhe ajudar nesta tarefa. Fazendo a transformação por meio de uma delas, chegamos ao resultado de 1,28%, arredondado. Então, seguindo o mesmo procedimento realizado para a poupança. Veja como fica: 1° mês: R$ 1.012,80; 2° mês: R$ 1.025,76; 3° mês: R$ 1.038,88; 4° mês: R$ 1.052,17; 5° mês: R$ 1.065,64; 6° mês: R$ 1.079,28; 7° mês: R$ 1.093,09; 8° mês: R$ 1.107,08; 9° mês: R$ 1.121,25; 10° mês: R$ 1.135,60; 11° mês: R$ 1.150,13; 12° mês: R$ 1.164,85. Desse resultado, você deve descontar o Imposto de Renda, que incide no CDB. A alíquota é de 20%, mas ela incide somente sobre o lucro. Nesse cenário, a projeção é que o ganho seja de R$ 164,85. Para saber quanto você vai pagar de IR, basta multiplicar esse valor por 20%, ou 0,2. O resultado é de R$ 32,97. Portanto, a quantia efetivamente sacada passa a ser de R$ 1.131,88, com um retorno de R$ 131,88. Ou seja, R$ 49,79 a mais do que a aplicação na poupança. Se você contratar a LCI isenta de IR do Banco Bari, que oferece o IPCA + 5% ao ano, o seu ganho real é ainda maior: R$ 50 em 12 meses. No entanto, tem a taxa de inflação. Em agosto de 2022, o IPCA fechou em 8,73% ao ano. Fazendo esse mesmo processo, você ainda vai ganhar R$ 87,30. Portanto, o seu retorno será de R$ 137,30. Como há isenção de IR, não há necessidade de fazer esse cálculo. Como investir em renda fixa? Deu para entender por que na comparação renda fixa vs. poupança o melhor é a primeira opção? Para investir nessa modalidade, você pode escolher qualquer um dos títulos incluídos. No entanto, é importante fazer uma boa análise, considerando sempre os seguintes aspectos: Confiabilidade da instituição financeira: procure um banco que tenha um bom histórico com relação a investimentos e seja idôneo; Rentabilidade do título: analise quanto será pago. Por exemplo, o ideal é que CDBs e LCIs paguem acima do CDI. Assim, você tem um retorno ainda melhor; Perfil de investidor : entenda em qual perfil você se encaixa. Você pode descobri-lo fazendo um teste de suitability na própria instituição financeira; Diversificação: mesmo que o seu perfil de investidor seja moderado ou arrojado, busque a segurança dos investimentos de renda fixa. Além disso, claro, o primeiro passo para saber como investir em renda fixa é ter uma conta em uma instituição financeira. No Bari, é possível fazer a sua conta e já começar a investir em renda fixa direto pelo aplicativo do banco. Existem títulos de CDB, LCI e CRI. Não perca mais tempo e conheça as opções de investimentos em renda fixa do Banco Bari !